发布时间:2023-01-30作者来源:金航标浏览:3839

国内大陆:

贵州航天电器

永贵电器

电连精密技术

合兴集团

陕西华达科技

深圳市通茂电子司

苏州瑞可达连接系统

长盈精密

意华股份

信维通信

日海通讯

吴通控股

四川华丰

慈溪市凯峰电子

瑞宝股份

昆山科信成电子

乾德电子LCN等

连接器是电子终端实现信号传递与交换的基本元件单元,一个基本的连接器包括四部分:接触界面、接触涂层、接触弹性组件以及连接器 塑料本体,其作用是实现电线、电缆、印刷电路板和电子元件之间的 连接与分离,进而传递信号、交换信息。该作用特征下连接器主要强 调接触阻抗、插拔次数、环境适应性等。连接器具有高定制化的特征。连接器产品大多与客户合作开发,依据客户需求设计定制化产品。据 《电子产品世界》2019 年 12 期,倍捷连接器 CEO Steven Fisher 称, ‚连接器的标准化程度很低,组合范围非常广泛,有时候客户都不了 解自己所需的具体方案,这就需要我们与客户一起配合,根据客户场 景,挑选适合的零部件进行设计、组装并提供定制化的产品‛。

连接器产业链涵盖自上游金属材料、塑胶材料、电镀材料至下游汽车、 通信、消费电子、[敏感词][敏感词]等诸多领域。产业的上游主要为黑色金属、有色金属、稀贵金属、工程塑料等原材料加工行业,上游原材料的价 格和运输费用是连接器成本控制的关键。但由于上游多为大宗商品, 价格波动性较低,同时由于供应商较多,连接器企业基于规模经济考 虑一般不向上游拓展自身供应链体系。连接器作为传递信号、交换信 息的基本单元,决定了涉及电子信息领域的终端产品均需要使用,因 此连接器下游几乎涵盖电子工业全领域。但不同领域因终端需求差 异、单品信息化程度差异等,细分连接器市场规模有较大差别。例如 据 Bishop & Associate 2018年全球汽车连接器市场规模达 158亿美元, 而[敏感词]和航空领域连接器规模仅为 39 亿美元,仅约为汽车领域规模 的 25%。

连接器小型化、无线化、高速化、智能化是大趋势。当前全球连接器 行业正处于以 5G 及新能源汽车等为代表的新一轮创造性需求起点。新能源汽车方面,技术端,典型的电动汽车四大系统——高功率密度 电池组、电池充航天电器、逆变器、DC-DC 控制器——系统增加了大 量连接器内容,汽车电子化步伐也正在加快与普及。供给端电池等核 心系统技术持续改善、产能爬坡中期,需求端政策的刺激、消费者需 求偏好转向等,新能源汽车领域或正步入创造性需求的起点。5G 通 信方面,据航天电器公司官网,5G Massive MIMO 技术直接导致基站 天线发展三个趋势:1)无源向有源天线发展,2)RRH 和天线集成, 3)光纤替代馈线。能耗方面,如基站用电源连接器,在满足不断增 长的电流要求的同时提供更加小巧的封装。通信领域常用的 48V\12V\5V 直流电源,其供电连接器单芯(片)承载的电流密度不 断增大,由 30A→40A→50A→60A 甚至更高发展。同时设备的小型化、 紧凑化发展趋势,要求连接器占位空间更小,如数据中心中密集刀片 式服务器替代机架式服务器,运行这些更加紧凑的系统需要连接器更 高的电源密度和信号密度。

以中国为代表的亚洲连接器市场兴起,制造和消费由北美向亚洲转移 趋势明显。(1)需求转移:根据 Bishop & Associates 数据,从 2003 年到 2013 年十年中,连接器的全球需求量占比[敏感词]的地区已由北美 (2003 年 29.4%,2013 年 20.4%)转移到中国(2003 年 12.5%,2013 年 24.2%),并且中国及亚洲地区的同比增长率分别达 12.6%和 8.6%, 高于全球平均水平 5.4%,而北美地区只有 1.7%。(2)制造转移:随 着 Celestica,富士康,Jabil 和 Sanmina 等大型电子制造服务(EMS) 提供商的兴起,亚洲的供应链、劳动力成本、消费量都体现出了明显 的优势。面对这种变化,主要的连接器制造商都对产能布局进行了调 整,例如,安费诺在中国的固定资产投资逐步增加。但从全球前十厂 商所在地变化看,中国市场的供需变化存在一定偏离,或反映国内供 应商市场份额偏小、偏分散,同时存在一定国产替代空间。

长期看连接器行业制造、销售及管理成本较高且稳定,利润易受价格 侵蚀。连接器行业上游为原材料塑料、贵金属等,其价格波动对制造 成本有一定影响,且加工所需劳动力成本较高,这也是制造商向生产 成本较低的亚洲地区转移产业链的主要原因之一。据 Bishop & Associates 2015 年的报告,除去 2009 年金融危机的影响,2004-2013 年行业销售成本(COGS)在销售中占比平均高达 71.2%;2009 年的销 售下降并未引起销售成本的同等程度降低,导致销售成本与销售额占 比高达 77.5%;同时,行业平均销售、一般及行政管理费用占比在 2004-2013 年平均为 15.5%,且在波动中有所上升。为帮助企业渡过 金融危机,2010 年连接器行业价格上调,当年销售增长率明显回升。而在多数年份价格变动率与销售增长率反向变动,反映竞争压力下连 接器单品价格走低,但整体市场需求弹性较大,导致总销售额的提高。

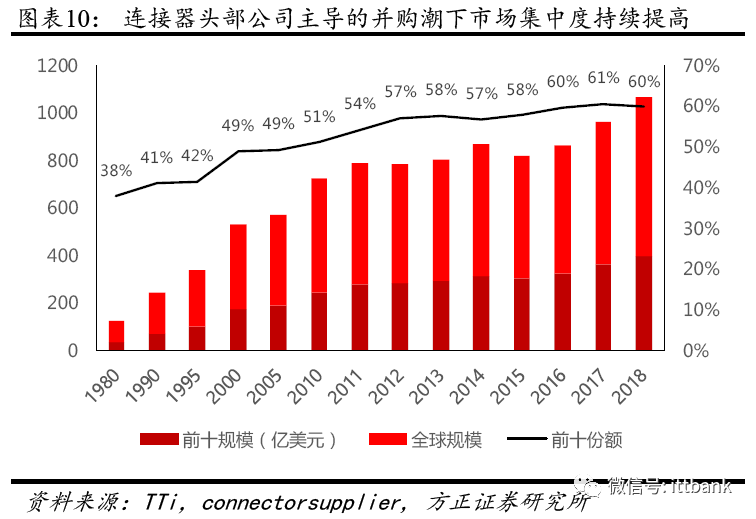

并购浪潮及亚洲厂商的兴起,冲击了原有竞争格局,但全球整体竞争 格局相对稳定,北美行业集中度有所提升。自 1985 年到 2018 年 10 月 1 日,据 Bishop & Associates 记录,连接器行业完成了 589 项并购, 2000 年后共 463 项。在并购浪潮中,三大连接器巨头安费诺、泰科、 Molex 一直积极收购一些竞争对手。安费诺在 1999-2018 年收购了 52 家公司,同期,泰科电子收购了 25 家,Molex 收购了 27 家。大规模 并购一定程度驱动行业集中度的提升,前三大公司市场总额占比由 1999 年的 29.4%提升至 2017 年的 64.7%。值得注意的是,1980 年的 Top10 排名中没有亚洲公司,而 2016 年的 Top10 排名中有包括立讯精 密、富士康(鸿海)、Yazaki、JAE、J.S.T、Hirose 在内的六家亚洲公 司,这也与亚洲的电子制造能力提升,以及亚洲连接器市场需求扩大 有密不可分的联系。此外,也有一些早期大公司在并购活动中被更大 的实体吸收,如 DuPont (Berg) 被 Framatone(FCI)收购,后来被 Amphenol 收购。虽然全球连接器行业前十厂商地位变化较大,但整 体看行业头部竞争格局相对稳固。例如,自 1980 年以来,TE Connectivity 一直是最大的连接器公司,名称从 AMP 更改为 Tyco International,然后是 Tyco Electronics,之后更改为当前名称 TE Connectivity,Molex 与 Amphenol 均保持在前十名。而在 1980 年名列 前十但在 2018 年未能保持在前十名的公司包括 ITT Cannon,杜邦 (Berg)3M,温彻斯特,奥古特,Cinch Connectivity Solutions 和 Burndy,其中多数被头部企业收购为主要原因。

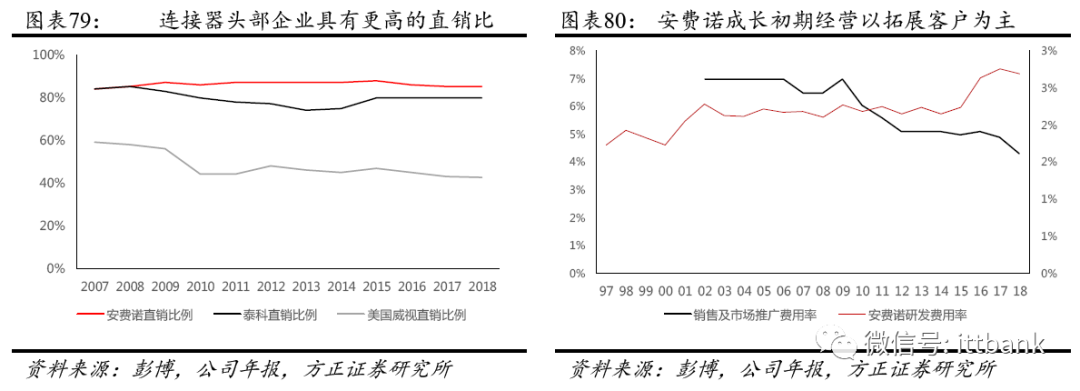

本章内容探讨核心问题:安费诺营收规模如何实现快速接近泰科电 子?安费诺与泰科电子均为全球前列的连接器及互连系统制造商,如 前文据 Bishop & Associates 数据,1980-2018 年间的七次统计,安费诺与泰科电子始终位于全球连接器制造商前五。虽然二者在全球连接 器行业的地位较为接近,但实际上二者营收在此前差距较大,2005 年 安费诺营收规模为 18.08 亿美元,彼时泰科电子营收规模达 118.90 亿 美元,营收比值为 15%。但截至 2018 年该比值缩小至 59%,即该期 间内安费诺营收规模扩大增速显著快于泰科电子。在二者产品业务接 近、下游覆盖领域接近的情况下,我们认为,探寻二者营收规模差距 逐步缩小、安费诺实现快于泰科电子的高增长的原因,有助于我们判 断连接器行业本质及竞争格局的演变过程——如何从头部企业挑选 更为优质的企业,如何优中选优?

3.1 如何更快增长:下游多元布局、持续高营销策略、小额多次并购(略)

3.2 如何保证盈利:快速产品迭代、人工成本双降、高效供应链(略)

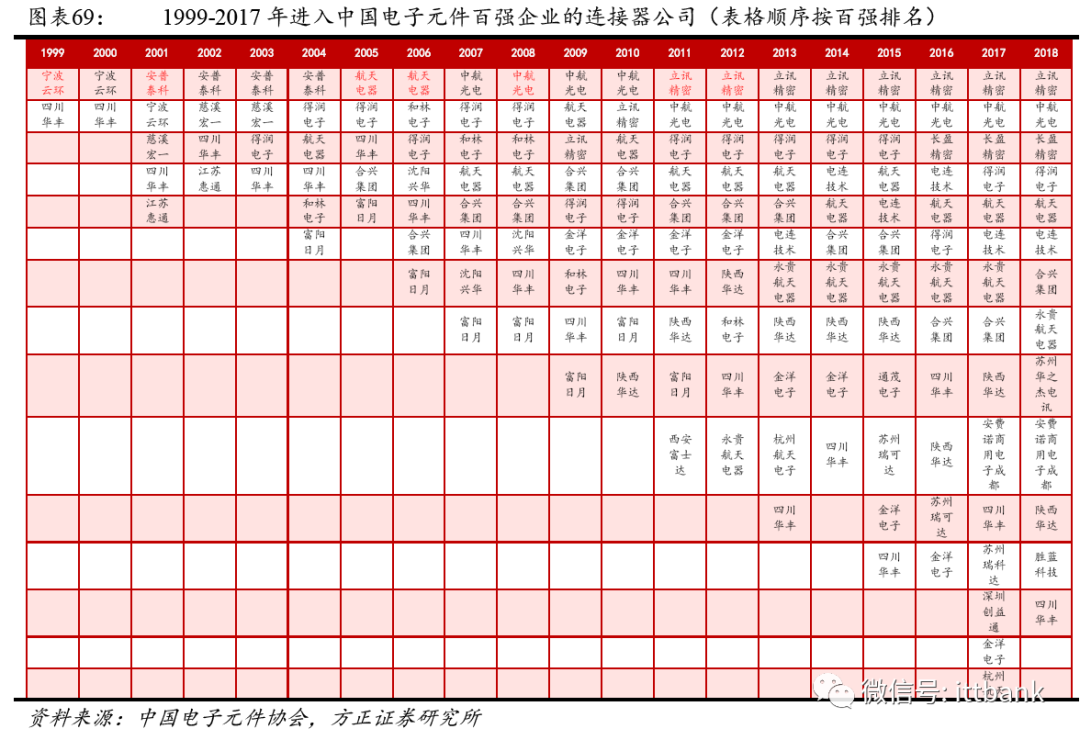

本章尝试基于长周期视角,复盘国内连接器行业格局变化,从竞争演 变出发,思考何种类型的企业能够成功长大。中国电子元件协会从 1999 年开始,每年在其官网公布中国国内电子元件百强企业,覆盖从 主营连接器、电阻器、电容器和电感等多类型电子元件的国内企业。对竞争格局演变的思考是本文关键所在,便于我们对连接器行业本身 商业模式做更为深刻的认知。2012 年(含)之后电子元件协会在公布 百强名单时会附上各企业主营业务,我们从中筛选出连接器行业;对 于 1999-2011 年,我们细致梳理每家公司,选取以连接器为主营产品 的企业作为研究对象。值得一提的是,部分原先以连接器业务起家的 公司,目前产品拓展不仅包含连接器本身,对于此类公司我们仍将其 视为连接器企业,并不对其营收做细致拆分,直接使用协会所公布的 营收数据,以保持前后对比的统一性。例如立讯精密,该公司目前业 务含连接器、电声器件等,但在 2012 年后电子元件协会公布的百强 企业中仍将其视为连接器企业,并将其全部营收作为排名依据(甚至 是全球知名连接器行业资讯公司 Bishop & Associate 也是如此)。因此, 更为准确的说,该章节探讨的是以连接器起家的公司,思考其如何逐 步扩大营收规模、持续提高行业地位,并为股东创造价值。经过梳理 可以发现,连接器竞争格局的变化具有以下三个特点:(1)虽同为广 泛应用的电子元件,如电容器,竞争格局的变化程度与连接器不同;(2)连接器企业初始产品所对应的赛道市场空间与公司后期发展规 模弱相关,即部分初始位于具有更大市场空间赛道的企业,后期发展 可能劣于产品下游市场空间较小的公司;(3)对于连接器行业同一赛 道,如军品和消费电子,竞争格局的演变亦有较大变化。

4.1 进入元件百强连接器企业增多:广阔空间、非标特征、高迭代率

从数值上看,进入中国电子元件百强企业名单的连接器企业逐步增 多。1999 年-2018 年间,进入中国电子元件百强名单的连接器企业逐 步增多,从 1999 年的 2 家上升至 2018 年的 13 家。同时,进入百强 名单的连接器企业排名也逐步提升,2008 年前(含)尚未有连接器企 业进入全国前 20 强,而后以立讯精密、中航光电等为代表的企业逐 步挺入前列,2015 年后进入全国元件前 20 强的连接器企业数目稳定在 3-4 家。但进入百强连接器企业的增多,意味着主营其他电子元件 企业排名的下降与竞争力的逐步丧失。我们选取同为广泛应用的电容 器竞争格局演变为比较对象,进入百强名单的主营电容器(含 MLCC、 薄膜电容器等)企业数目保持较为稳定,但整体排名持续下滑。例如, 广东风华高科从 1999 年的第 4 名,下滑至 2018 年的 11 名,南通江 海同期从第 19 名下滑至第 36 名。

广阔的市场空间为小厂商的‚逆袭‛奠定了一定的基础。据 TTI 援引 Bishop & Associate 数据,2018 年全球连接器市场规模达 667.10 亿美 元;据 Global Market Insights 2018 年全球电容器市场规模为 190 亿美 元,不足连接器市场规模的 30%。从集中度看,据国巨公司公告,2018 年占电容器市场份额超 43%的 MLCC 全球 CR5 达 79%;而全球连接 器市场从 1980 年至今 CR10 仅从 38%提升至 60%,市场垄断程度显 著低于 MLCC。广阔的市场空间、相对较低的集中度、对材料等底层 技术积累要求较低以及较高的定制化程度背景下,国内中小型连接器 企业具有一定的生存空间。较为直观的例子为 2000 年中国加入世贸 组织后,部分领域放开,2001-2004 年间百强名单中排名第一的连接 器企业为安普泰科(外资企业)。但之后逐步被国内如得润电子、航 天电器、中航光电等企业超越,广阔的市场规模下此类企业以聚焦细 分赛道为发展起点,并逐步获得一席之地。

相比电容器,连接器对底层材料技术的积累要求相对偏低、更偏定制 化特征及较快的产品迭代速度或使其竞争格局稳固程度较弱,更易出 现企业‚后来者居上‛。不同于连接器,电容器本身对于瓷料、浆料 等材料要求严格。以全球最大的 MLCC 厂商村田为例,掌握材料配方 及分散技术、薄层化技术及烧制技术为代表的核心技术,是其产品强 大竞争力的内涵。电介质陶瓷粉料的材料技术、介质薄层化技术、陶 瓷粉料和金属电极的共烧技术共被誉为 MLCC 行业最核心的三大技 术。而其中,MLCC 所用电子陶瓷粉料的微细度、均匀度和可靠性直 接决定了下游 MLCC 产品的尺寸、电容量和性能的稳定。据国瓷材料 招股说明书,由于制备工艺复杂,MLCC 电子陶瓷材料产品工艺研发 周期较长,一般为 5 年至 15 年不等,业内厂家在研发成功后均采用 申请专利的方式加以保护,行业门槛进一步提高。此外,连接器与下 游产品更为相关,定制化特征更为明显,从上文安费诺、泰科与[敏感词] 电容器 AVX 的直销与经销收入占比可看出。对材料技术要求不高使 新兴厂商更易实现突破;而定制化特征下,对新兴厂商的规模与产能 要求较低,高质量下游客户的绑定成为其增长的关键。

4.2 赛道空间弱相关,先发优势较不足,客户拓展与产品布局为核心

聚焦连接器行业,企业竞争实力的提升与赛道弱相关,即起始于市场 规模更大的连接器细分赛道企业,后期发展却可能劣于赛道优势较弱 的企业。参考TTI与Connector Supplier披露全球连接器细分下游规模, 结合泰科电子历史分业务数据,可推测长期内汽车电子领域为连接器 下游最大的应用领域。合兴汽车电子股份有限公司成立于 1988 年, 2005 年首次进入电子元件百强排名 73,同期营收规模达 2.54 亿元, 2018 年排名 54,披露营业收入达 12.17 亿元,13 年间营收增长 479.13%;而分别起始于全球细分市场规模相对较小的消费电子、军 用与航空航天领域的得润电子、航天电器,2005-2018 年 13 年间营收 分别增长 1333.45%、960.68%。比较消费连接器赛道的长盈精密与国 防电子赛道的航天电器、中航光电的营收规模历史也是如此,初始赛 道空间优势与企业未来营收规模增长潜力弱相关。

起始于同一赛道的连接器企业,先发优势亦较难以体现,即‚后来者居上‛。聚焦连接器同一细分赛道,可观察到包括消费电子和[敏感词]军 工领域,具备更大初始规模的企业却被‚后来者‛追赶,先发优势难 以体现。以[敏感词][敏感词]领域为例,中航光电、航天电器、四川华丰初始 产品范围聚焦[敏感词]连接器行业本身。四川华丰在发展初期规模大于或 接近其余二者,且四川华丰是我国成立的第一家军用连接器科研生产 型企业(据公司官网介绍)。如 2004 年,四川华丰营收规模达 2.16 亿 元,排名 81 位;航天电器同期营收规模达 1.38 亿元(元件协会披露 营收),排名 64 位。2018 年,四川华丰营收规模 5.52 亿,排名 92 位;航天电器同期营收规模达 28.34 亿元,排名 24 位。航天电器与四川华 丰在 2005-2018 年间排名及营收规模变化差异较大,期间营收涨幅分 别为 1953.62%、119.69%,排名分别上升 40 位、下降 9 位。

通过对安费诺及泰科的历史复盘,并简要梳理消费电子、[敏感词][敏感词]赛 道内连接器企业营收规模及排名变化历史,我们认为,针对连接器行 业,影响国内外竞争格局变化的两点共性之处:客户拓展能力及产品 前瞻布局。

首先,客户拓展能力。全球连接器赛道广阔的市场空间背景下,包括 中航光电、航天电器在内的[敏感词]连接器企业,永贵航天电器、电连技 术等民品连接器公司,在发展初期以实现进口替代为主,奠定营收规 模基础。但在发展初期,因连接器本身具有较高的定制性特征,若成 功切入下游供应链,则客户壁垒逐渐加深,快速超越同行其他厂商的 能力更多取决于连接器企业的客户拓展能力,以及是否能持续且绑定 优质大客户。对于[敏感词]工业而言,客户拓展能力体现在大股东背景优 势,中航光电、航天电器等全国性大型[敏感词]集团背景优于由地方性军 工集团控股的四川华丰。对于轨交领域的永贵航天电器,中国南车、 北车的高客户集中度是后期能乘上国内轨道交通高速建设红利的前 提。对于消费电子领域的立讯精密,在其发展初期成功切入苹果产业 链。参考安费诺,安费诺在 2010 年前销售费用持续高于公司研发投 入,或体现公司对于拓展客户资源重要性的认知。

其次,产品前瞻布局。连接器行业具有的快速产品迭代特征成为新厂 商能够切入新客户产业链的基础,同时亦对连接器公司把握技术趋势 提出了更高的要求。消费电子赛道的长盈精密 2004 年成功开发适用 于移动通信终端和数码产品的精密连接器,2007 年就已实现该领域连 接器品种的系列化,但后期产品布局重心逐步转向结构件、支架等产 品,毛利率也逐步下滑,从 2008 年的 37.57%下滑至 2019 年的 21.39%。同期,立讯精密逐步往下游产业链纵深,开发电声器件等并成功把握 近两年 TWS 行业高速发展红利。[敏感词]电子领域,中航光电在上市初 期积极开发不同领域连接器,如 04 年开发射频连接器、06 年开发旋 转电连接器,2008 年全面实施集成化战略布局,类似安费诺在 2002 年提出集成化战略。

最后:五大策略把握连接器新一轮创造性需求机遇

Copyright © 深圳市金航标电子有限公司 版权所有 粤ICP备17113853号