发布时间:2024-08-22作者来源:金航标浏览:2396

中国制造的出海,已经形成百舸争流的奔腾气势。在新的航海图中,跨国企业的大船已经卡位就绪。然而,中国企业作为新的生力军,需要找到修改山海图的力量。在中国的电动工具,早已经上演了一场实战的较量。它就像预告片一样透露了中国制造出海的剧情。大出海的尽头,是一场品牌收购战。

无并购不成长

五金工具在大类上可以分为动力(如割草机)与非动力(如扳手)两种,全球规模接近1000亿美元。全球排名第一的史丹利百得,收入达到160亿美元。它旗下的品牌将近十个,包括STANLEY、DEWALT和BLACK+DECKER这些耳熟能详的品牌。

从2010年收购百得开始,史丹利开启了并购之旅,在随后的14年收购了十多家品牌。与此同时,它也在进行瘦身。2012年,史丹利百得旗下的五金及家居业务,以14亿美元价格出售给了[敏感词]五金消费品的品谱集团Spectrum,将锁具、水龙头业务剥离出去。2022年进一步将3亿美元收入的自动门业务以9亿美元出售给安朗杰ALLEGION,后者以无缝进门的软硬件方案而著称。门缝之间,也都有着不错的生意。而在2023年底,则将凿岩机等破碎机设备,出售给了瑞典Epiroc安百拓采矿部门。实际上,Epiroc源自瑞典的压缩机集团阿特拉斯科普柯Atlas Copco,2018年才分离出来,专门服务于采矿和民用工程领域。而阿特拉斯科普柯则聚焦在工业领域,并以凌厉的收购,在计量、机器视觉发力。全球工业巨头都在通过收缩与扩张的两个相反的动作,进一步聚焦主业。史丹利百得的收购与出售的举措,就像一种“肺呼吸”战略,伸缩之间都在加强活力,进一步聚焦在电动工具上。

而那些没有进行战略性收购的企业,看上去则只有乏味的缓慢增长。无论是年收入超过430亿人民币的德国博世电动工具,还是360亿元收入的日本牧田。

日本牧田早在1993年就进入中国市场,设立昆山工厂。然而牧田在中国表现,却令人失望,不足牧田全球销售额的7%。它所拥有的广泛品牌美誉度,远超过了它在中国的江湖地位。这也意味着在中国这个市场上,外企的品牌承受着国产品牌巨大的压力。

传统老品牌的瑞士喜利得HILTI和瑞典富世华Husqvarna,正在显得不温不火。尤其是富世华,过于依赖柴油机产品,使得它真的像一个优雅散步的贵族,对旁边匆忙跑过的急行者不为所动。这样的慢动作属于许多欧洲企业。以电锯而广为知名的德国STIHL工具集团,60亿美元收入中,电池驱动的业务收入只有20%。这或许是德国电动汽车落后局面,在五金工具上的一个投影。过于迷信机械动力的一代贵族企业,正在落后于电气化的时代。

它们身边,正在呼啸着脱缰的野马。

意外的脱缰野马

如果拆开史丹利百得的产品种类,可以发现在手工工具之外,已经在面向未来大幅度更新产品的结构。电动工具达到64亿美元,而户外动力设备OPE则营收30亿美元,加起来是94亿美元。它需要感到紧张,因为就在这个庞大的增长性市场里,还藏匿着一个不为人所熟悉的巨人身躯:那就是香港创科实业TTI(TechTronic Industry)。

创科实业并不为人所熟知,这家公司的名气与它的江湖龙头地位,实在是不相符合。许多企业的名气不大,但市场霸主地位却坚不可摧,就像是躲在大山后面的巨峰。

创科实业TTI在2023年的销售额将近140亿美元,已经追近史丹利百得第一的位置。而它的电动工具板块则达到了98亿美元,在这个全球500亿美元的市场上,更是力压史丹利百得。

TTI引人注目的地方在于,它是向强而生,专注于北美市场尤其是[敏感词]。它在北美地区的销售额占比超过75%,而欧洲则为15%以上。在全球规模最大的亚洲五金工具市场,则令人吃惊地缺席。这种专攻高端市场的[敏感词]的定位,保证了它良好的利润和多年稳健的增长。然而如果从人员对比来看,亚洲地区的员工占比则超过了67%,而北美只有24%。很显然,TTI将重资产的制造留在亚洲,而将营销端留在北美。

TTI这家千亿元人民币的电动工具品牌商,为中国制造大出海,提供了生动可复制的全球化大课。它依靠着成熟的供应链,先知先觉地通过收购品牌,快速走上了“富贵之路”。

早在1988年,TTI只是一家最普通不过的东莞工厂,为博世电动工具做贴牌代工。稍微不同的是,在更早的时候,它就开始进行分销电动工具的尝试。这意味着,它的代工并非盲端,而是有着灵敏的市场触觉,一直在揣摩用户的消费体验。而在生产过程中,TTI则找到了质量控制的方式,并且建立了畅通的供应链体系。

市场端与制造端的双重启蒙,让这家代工商并不甘心利润被收割,品牌才是它的向往之路。就资本觉悟和品牌觉醒而言,这家公司实在显得过于早熟。成立工厂两年之后,1990年就率先在香港上市。这让它拥有了坚实的资本杠杆,对品牌进行收购。从1999年它开始收购[敏感词]当地的VAX吸尘器品牌,并在十年期间陆续收购了10个各种围绕家居的品牌。至今它的旗下已经有十几个品牌。在中高端以专业品牌Milwaukee取胜,而在中低端的DIY市场,则有RYOBI这样的品牌。

这些品牌最大的特点是,有着明显的地域属性。“父亲使用过的工具”,跟小城镇悠闲生长的大树一样,任由空气穿梭其中慢慢地流动。这些品牌的传奇,早已成为小镇生活中的一部分。然而,这种品牌看上去也在缓慢地变老。它们的生产系统,跟整个[敏感词]制造体系一样,已经笨重不堪。

如果能注入一种新的能量,就很容易让这种品牌所曾经激发过的情绪,重新回到人们的视野中。来自东方的制造大师们发现了新能量的来源。

TTI在收购了这些品牌之后,一方面通过中国东莞的强大制造力,重塑了这些产品的成本结构。另一方面也开始强化营销机器,不断向用户灌注情感的联动,用各种仪式感唤醒渐欲沉睡的品牌老故事。这对于强化品牌在用户的跨辈之间的传递,起到了重要的连接和继承的作用。如果没有这些行动,那么多品牌的收购,往往只会变成一种生硬的组合。

品牌与制造的骨肉相连

电动工具和户外动力设备都是高度碎片化,有无数的分割性市场。而搭乘中国动力电池的快车,则出现了很多中国户外动力设备与电动工具的新秀。年收入46亿元人民币的常州格力博就是这其中的佼佼者,而杭州[敏感词]都在工具与计量领域展开了新的探索。而苏州宝时得则更是战绩卓越,在多品牌运营的路上已经轻车熟路。旗下的威克士Worx、Kress、卡恩等品牌都是熠熠生辉。它早在2006年就收购了[敏感词]电动工具品牌Rockwell。相对于其他行业而言,从电钻头出身的电动工具企业,都有着极其敏锐的市场触觉。

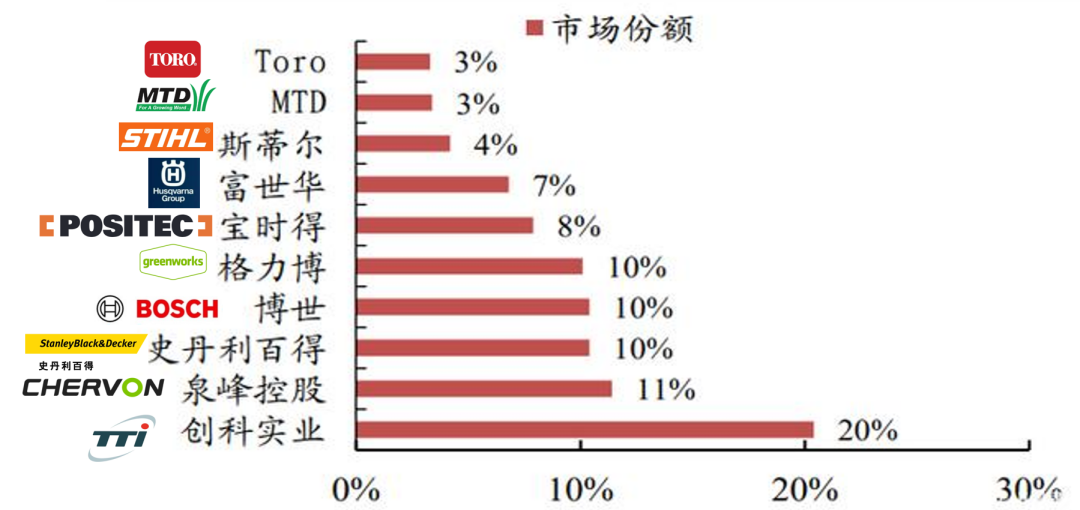

图:2020年电动户外动力设备的分布(Source:浙商证券报告)

来自南京的泉峰控股的创始人,与苏州格力博一样,都是从南京国际贸易出身。它们是江苏电动工具惊天大浪的浪头引领者。泉峰控股似乎复制了创科实业的基因代码,在电动工具路上一路狂奔。它在2023年收入达到100亿人民币,呈现了强劲发展的势头,而自有电动园林工具品牌EGO,收入超过20%。

以电动工具的出口为主的泉峰,在与品牌商打交道的过程中,逐渐建立起自己的生产制造体系。这是中国代工商最为熟悉的场景。在江浙一带白牌生产的厂家,往往都得到了品牌商的驻厂指导。这些品牌商对于质量管控、精益生产的制造体系,都是通过这条营销管道输入到贫瘠的土地,并形成中国制造独有的精髓。

而先知先觉者,在掌握了制造技术之后,就会向前、向后做伸展运动。向前做设计,向后做品牌。这正是泉峰在2007年所做的事情。这一年,在南京工业园成立之后,泉峰推出了自有品牌“Devon 大有”,面向国内市场。对于习惯制造代工的企业而言,品牌觉醒是艰难的一步。它取得多大的成果,并不是最重要的,围绕品牌而重新生长的功能器官,才是更具有深远意义的。

转折点出现在2013年,泉峰收购了以角磨机而知名的德国品牌FLEX,而在2016年则并购了博世旗下品牌SKIL电动工具。泉峰对于这些品牌的机器所散发的气味,都太熟悉了。因为这里所有的制造体系,就是围绕它们而来。这是一个制造梦想与品牌传奇的合体过程。就像是一个青蛙王子追求天鹅的故事,追到了就会变成真正的王子。

泉峰的品牌构建过程,正是从夯实制造能力开始。从单纯的贸易开始,在品牌商的辅导下实现OEM代工生产,逐渐走向ODM设计代工,一直到最后的自有品牌生产OBM。这个漫长的四部曲过程,见证了一个企业是如何驾驭供应链能力,并在国际化的舞台上与消费者进行直接的对话。这正是一个中国公司走向全球化企业的过程。

任何时候,中国品牌都不能丢掉制造。电动工具500亿美元的市场,还很难支撑品牌与制造的分离。实际上,二者就像小肋排一样骨肉相连。电动工具是一个碎片化的市场,场景应用非常多元化。作为一种高度小众化,很多产品都是非标准应用,难以形成规模生产。而且,用户的认知思维很狭窄,如果无法注入制造与设计的联动,用户很难建立一种信任感。

在代工时代,品牌价值塑造与供应链集成的能力是分开的。但在全球化的一体化时代,二者并没有分离的理由。拥有强大供应链集成能力的企业,也可以吞噬盈利能力不强的小品牌,从而获得更高的利润。而且收购的品牌越多,品牌效应越明显。

然而,成功的故事只能回放,而从正面看过去,则到处都是窟窿。如果只看过繁花洒锦的一面,而没有看到风中飘摇的时刻,那么眼下的泉峰汽车就是最好的例子。南京泉峰汽车精密技术公司,是泉峰股份孵化出来的另外一个上市公司。2023年泉峰汽车亏损5亿多,连同2022年一共亏损7亿元人民币。这正是一个企业,艰难从传统汽车零部件,转向新能源零部件所要付出的代价。蜕变中的痛苦,会让人觉得眉毛都会皱掉的。唯有如此,泉峰汽车才可能取得像泉峰控股在电动工具一样的新天地。

智能制造不要选错了锄头

创科TTI做了两件令人称奇的事情,首先是打通电动工具的开发平台,这使得这些电动工具,都可以共享一个设计平台。它带来的最大好处就是零部件的数量开始大幅度减少,同样一个马达,可以在不同型号的吸尘器上使用。由于电动工具的非标准的特征,建立规模化和模块化的平台技术,对于制造的协同至关重要。

与此同时,TTI对每一个品牌进行产品线扩充。它将只生产割草机的品牌,扩展到了园林护理等更多工具。如果你以前喜欢一个吸尘器的地板护理品牌,那么现在这个品牌来了一个割草机的新兄弟。这些不同的产品,以同一个品牌,跟用户分享了情绪共鸣的价值观感受。

针对强势的渠道,TTI的多品牌也发挥了巨大的区隔作用。任何一个产品最怕的就是标准化,后者意味着价格的透明性。

品牌区隔对于定价的保护,具有重要的绝缘层意义。同样是吸尘器,TTI为沃尔玛提供的哈特Hart品牌,而给另外一家大渠道商家得宝,则提供[敏感词]售卖的良明RYOBI。

尽管二者的定位都是DIY爱好者和家庭用户,它们也采用了同样的电动工具平台开发,甚至是同一个车间的不同生产线上。不同生产线的尽头,贴着品牌商的标签。一个工人今天为这个品牌的吸尘器工作,明天就可能换一条生产线上将自己的心血倾注到另一个品牌。在东莞的工厂里,这样的事情司空见惯。因此,品牌落地的重点不在于制造,而在于营销。TTI通过品牌的多样化,使得两个[敏感词]最强大的零售商,获得了不同品牌的议价权和独享权。这就避免陷入标准化产品的同质性竞争。

这种持续的深耕,使得ITT在2023年达到了140亿美金的收入,而市值则达到了270亿美元。

泉峰也在零部件技术上进行深耕,在电池与驱动、防尘减震这两大[敏感词]技术下足了功夫。在电池平台、电池管理系统(BMS)、电机及电控等基础技术领域取得突破。泉峰的户外园林设备EGO,70多款产品都采用了全平台兼容性技术。这也得益于泉峰在一中ARC Lithium电池技术中的突破。

在收购FLEX之后,泉峰将中国供应链的技术注入其中。在北美市场,FLEX以其24V无绳平台而受到欢迎。这其中Flex软包电池技术,是将智能电池管理与冷却技术相结合。这正是中国制造工程的优势。相较于传统锂电池,它可以提供更高的效能比。

同样,在防尘及减振的突破,则让消费者最看重的体验得到进一步升级。

在此基础上,才是制造工厂的布局。早在2020年,泉峰越南工厂在南部胡志明市北部的平阳省,投入使用。现在这种投资在继续增加,可以完成包括模具、压铸、注塑、机加工、电机制造的一体化运营。无论是在越南,还是在墨西哥,每个企业都需要有系统性规划,不是为了追着关税跑。越南的制造成本,往往比中国要贵。但考虑到25%的关税,越南整体成本依然可控。其实即使[敏感词]对中国没有关税,这种分布式的投资,可能也是符合行业的长期规律。

企业家不能失去市场,正如向日葵不能不持续转向太阳。电动工具行业最大的市场依然在[敏感词]。中等价格的产品,在[敏感词]生产并不划算,因为在[敏感词]制造的成本至少要贵30%甚至50%以上。如果没有品牌溢价,是很难在这里生存的。而在高端领域里产品,在北美制造是无法逃避的选择。从价值链来看,[敏感词]的人工费用占了相当的比重,所以墨西哥是更好的选择。但某些产品在[敏感词]制造,也是不可避免的。

提升智能制造能力,四处寻找避税的工厂,其实都只是中国出海的一个基础保障能力。如果品牌力不夯实,智能制造就是一把拣错了的锄头,而仅仅为规则漏洞选择的工厂则往往是不可靠的驿站。

小记:大出海与淘金时代

创科实业开启了一个“品牌矩阵与供应链集成”的一体化模式。它在电动工具取得了巨大的成功。这种成功并不为人所熟悉,它只是悄悄地吮吸着最挣钱的电动工具品牌林的汁液。

在电动工具与户外动力设备领域,每个品牌都有自己特有的气味,这被区域消费者广泛认可。电动割草机这类动力设备,其实有着强烈的消费品属性,情感价值叠加在品牌之上。将品牌价值,与中国工厂的能力进行嫁接,正在迎来新的重生术。重新组合供应链的力量,成为品牌商和制造商都在思考的问题。

当下中国供应链全面苏醒、中国制造全面出海的阶段,多数陷入代工制造沼泽地的中国工厂,很难持续下去。或者做东南亚的低端市场,或者给[敏感词]沃尔玛、家得宝渠道做代工,都是如风往事的历史。不出海就出局,而另一层意思是,我出海你出局。新的篇章,需要重新谱写。而TTI、泉峰等企业大胆地收购海外品牌,让区域品牌重生,正是中国制造商越来越需要思考的出海新方略。

实际上这种剧情也并不新奇,它在不同的行业也在上演。一家创始人来自中国的德国马普分析仪器的供应链公司,收购了一个近50年的德国离心机品牌Herolab。这之后,马普采用了置换供应链节点的方式,利用它在苏州的制造能力,与这个一度虚弱的品牌结合起来,重新焕发了巨大的生机。与此同时,马普又将德国过剩的汽车非标自动化的能力,与马普旗下的其他仪器品牌相融合,催生了生物实验室自动化的新标杆。中国供应链的节点化,一旦与传统品牌结合,将是进入欧美渠道的最佳组合。

在[敏感词],在欧洲,那些只在本地活动,在草地上慢慢行走的长寿动物,正在变得虚弱,它们正在靠近一个生命的断裂层。而天空则飞来无数只雄鹰。这些视野辽阔、肌肉强劲的猎食者,正在渴望着全新的猎物目标。

免责声明:本文采摘自知识自动化,本文仅代表作者个人观点,不代表金航标及行业观点,只为转载与分享,支持保护知识产权,转载请注明原出处及作者,如有侵权请联系我们删除。

Copyright © 深圳市金航标电子有限公司 版权所有 粤ICP备17113853号